【PR】

ファクタリングの基本

ファクタリングは、企業が未収入金(未回収債権)を金融機関や専門のファクタリング会社に売却し、即座に現金を受け取るビジネスプラクティスです。以下は、ファクタリングの基本的な利用方法について説明します。

1. 債権の選定

ファクタリングを利用するには、未収入金(債権)を選定する必要があります。債権の種類、債務者の信用力、未収入金の金額などを考慮して、どの債権を売却するか検討します。

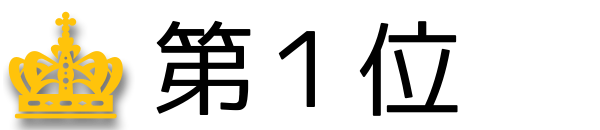

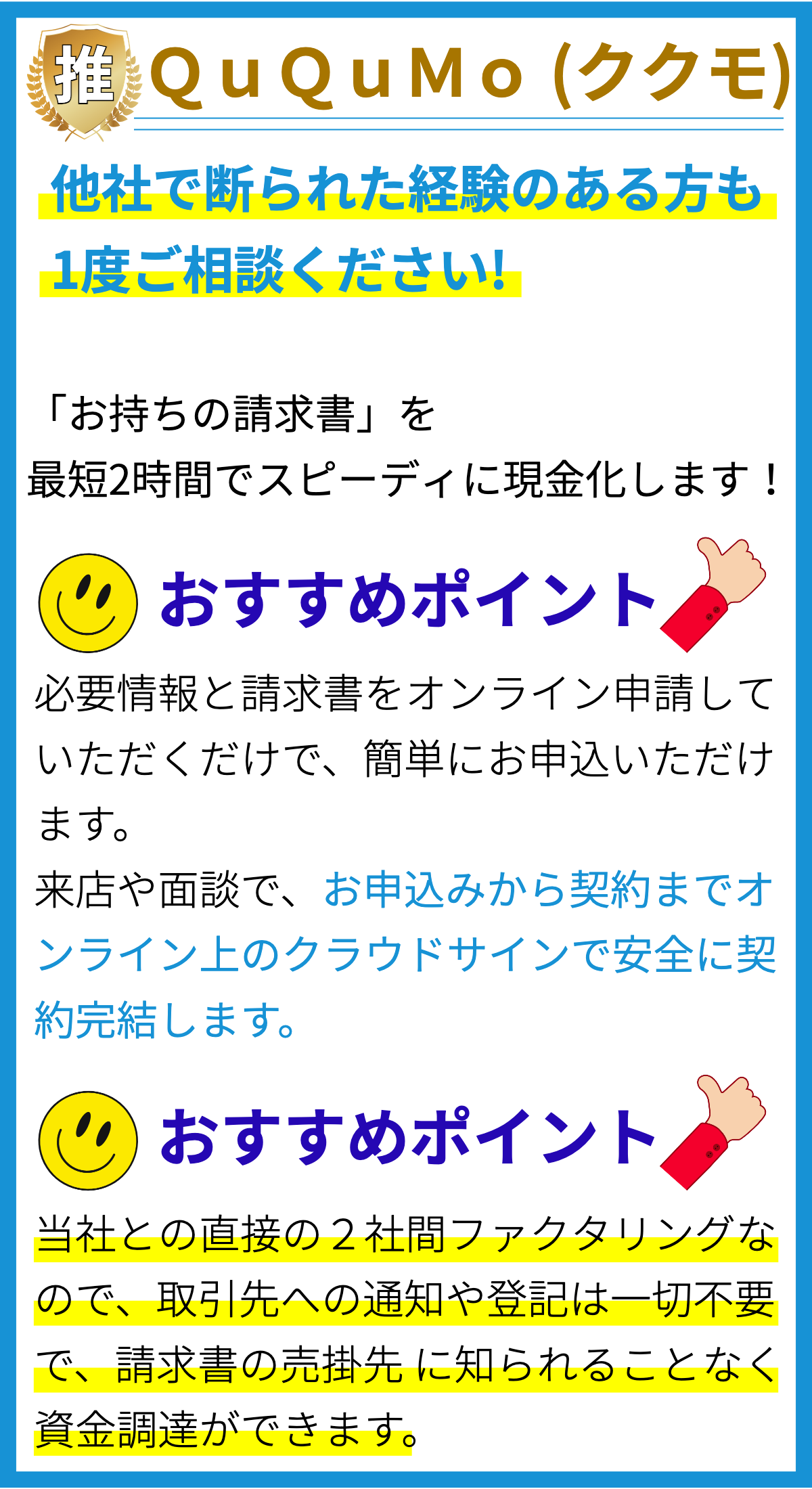

2. ファクタリング会社の選定

次に、信頼性のあるファクタリング会社を選びます。ファクタリング会社は手数料や条件、提供するサービスなどが異なるため、比較検討が必要です。信頼性や評判も確認しましょう。

3. 債権の売却

選定したファクタリング会社に債権を売却します。ファクタリング会社は、通常、債権額の一部を即座に現金で支払い、残りは手数料を差し引いた後に支払われます。

4. 現金の受け取り

ファクタリング会社から受け取った現金は、企業の資金繰りや運営資金に利用できます。これにより、資金不足に陥るリスクを軽減し、業務を安定させることが可能です。

5. 売掛金の回収

ファクタリング会社が債権の回収を担当する場合、債権の回収業務は企業から解放されます。これにより、財務部門の業務負担が軽減され、効率が向上します。

6. 信用保護

ファクタリングを利用することで、債権に関連する信用リスクをファクタリング会社が負担します。債務者が支払いを遅らせたり、債権が不良債権になった場合でも、企業の信用が損なわれる心配がありません。

7. 融資の代替手段

ファクタリングは、銀行融資などの代替手段として利用できます。特に中小企業や新興企業は、信用力が低い場合でもファクタリングを通じて資金調達を行えます。

8. 顧客との関係

ファクタリングを導入する際に、顧客との関係に影響を与えないように注意が必要です。ファクタリングを利用していることを顧客に知られないよう、機密性を守ることが重要です。

9. 債権管理

ファクタリングを利用する場合でも、債権管理は重要です。ファクタリング会社に売却する前に、債権の正確な記録と債務者とのコミュニケーションを確保しましょう。

10. 長期的な戦略

ファクタリングは一時的な資金調達手段として利用されることが多いですが、長期的な財務戦略の一部として組み込むことも考えましょう。資金調達方法を適切に組み合わせ、ビジネスの成長を支える戦略を練りましょう。

まとめ

ファクタリングは、企業の資金繰りや信用保護に役立つ重要なツールです。債権の選定、ファクタリング会社の選定、債権の売却、現金の受け取り、顧客との関係管理など、慎重な計画と運用が必要です。適切に活用すれば、企業の安定的な成長と資金調達に貢献します。